So passen Sie Journaleinträge für Forderungen und Zinsen an

Wenn Ihr Unternehmen seinen Kunden Kredite gewährt, liegt es in Ihrem Recht, Zinsen zu erheben und einzuziehen. Die meisten Unternehmen mit Kontoforderungen berechnen keine Zinsen, es sei denn, die Zahlung ist wirklich verspätet, wie zum Beispiel 90 Tage oder mehr überfällig. Bei einer Wechselzahlung ist es jedoch sinnvoll, Zinsen auf den finanzierten Betrag zu erheben, da es sich um einen ziemlich großen Teil der Einnahmen handeln kann, den Sie über einen bestimmten Zeitraum einziehen möchten. Wenn Sie also Möbel im Wert von 5.000 US-Dollar verkaufen und sich damit einverstanden erklären, 10 Monate lang 500 US-Dollar im Monat zu erhalten, ist es nicht unangemessen, ein wenig mehr für die Bequemlichkeit zu verlangen. Wenn Sie sich jedoch dafür entscheiden, erstellen Sie finanzielle Situationen, die bestimmte Journalbuchungen erfordern, einschließlich der Anpassung von Buchungen.

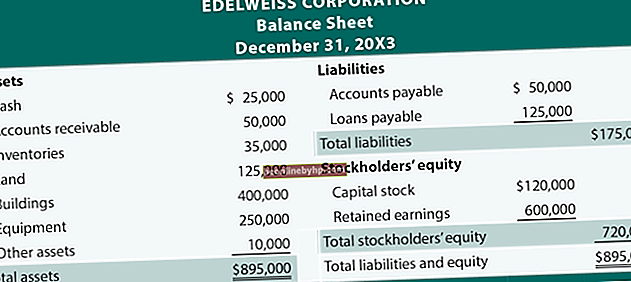

Konten, die beim Anbieten von Guthaben beteiligt sind

Wenn ein Unternehmen seinen Kunden erlaubt, größere Einkäufe in Raten über einen bestimmten Zeitraum zu bezahlen, bietet das Unternehmen eine Kreditverlängerung an. Im Gegenzug erhebt das Unternehmen eine Gebühr für die Finanzierung – sogenannte Zinsen. Die Buchhaltung für diese Transaktionen umfasst mehrere Konten.:

- Notes Debitor – Dies ist das Konto, auf dem die erste Transaktion und Zahlungstransaktionen erfasst werden.

- Zinsforderung - Dies ist die Höhe der Einnahmen, die Sie aus Zinsen erzielen.

- Zinserträge - die Höhe der Zinsen, die Sie bereits verdient haben.

Falls nicht klar war, sind Zinsen aus dem Verkauf von auf Rechnung gekauften Artikeln Umsatz.

Aufzeichnen des Notizen-Forderungsjournal-Eintrags

In der periodengerechten Buchführung werden Umsätze unabhängig von der Zahlungsart bei ihrer Ausführung erfasst. Der erste Journaleintrag für den Verkauf der oben genannten Möbel ist also eine Belastung der Schuldverschreibungen und eine Gutschrift für den Verkauf. Dies zeigt, dass der Verkauf stattgefunden hat und der Betrag, der finanziert wird.

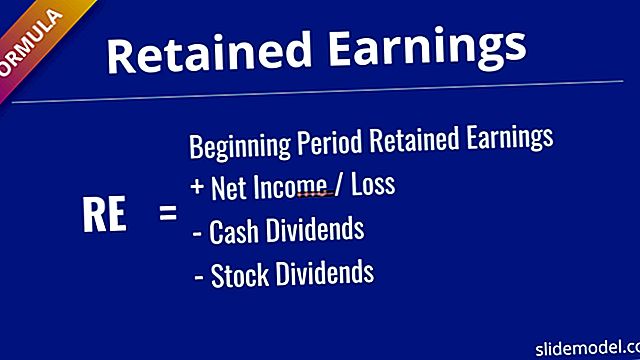

Berechnen Sie den Zinsbetrag

Um die Zinserträge zu erfassen, müssen Sie den Zinsbetrag berechnen, der verdient werden kann. Bleiben wir bei den Möbeln, sagen wir, der Zinssatz beträgt 10 Prozent. Um den Zinsbetrag zu bestimmen, multiplizieren Sie den Gesamtbetrag der Wechselforderungen mit 10 Prozent (5000 x 10 % = 500 USD). Um die während der Abrechnungsperiode erwirtschafteten Zinsen zu erfassen, müssen Sie auch die täglich erwirtschafteten Zinsen berechnen. Teilen Sie dazu den Gesamtzinsbetrag durch 365 (500 USD / 365 = 1,369 USD). Nachdem Sie nun den täglichen Zinsbetrag kennen, zählen Sie die Gesamtzahl der Tage, die die Wechselforderungen während des Abrechnungszeitraums bestanden haben. Wenn das Konto am 5. des Monats eröffnet wurde und der Monat 30 Tage hat, müssen 25 Tage Zinsen berücksichtigt werden. 25 Tage multipliziert mit dem täglichen Betrag von 1,37 USD entsprechen 34,25 USD.

Erfassung des Zinsforderungs-Journaleintrags

Nachdem Sie nun die Höhe der erzielten Zinseinnahmen berechnet haben, ist es an der Zeit, die Journalbuchung einzugeben. Eine Belastung der Zinsforderung und eine Gutschrift der Zinserträge spiegeln wider, dass Sie Erträge über Zinsen oder den letzten Abrechnungszeitraum erhalten haben. In gleicher Weise berechnen Sie künftig die Zinserträge und nehmen die Korrekturbuchungen bis zum Fälligkeitsdatum einer Wechselforderung vor, das bei der Eröffnung des Forderungskontos festgelegt wird.

Zu wissen, dass Sie Zinserträge für Ihre Schuldverschreibungen erzielen können, ist nur die halbe Miete. Wenn Sie die richtigen Finanzdaten führen möchten, müssen Sie wissen, wie Sie die Einnahmen richtig berechnen und aufzeichnen. Ein klares und genaues Bild des Finanzstatus Ihres Unternehmens zu haben, ist hilfreich, wenn Sie sich für eine externe Finanzierung entscheiden oder in Zukunft wichtige Geschäftsentscheidungen treffen müssen.